2024年8月

今年の1月1日から、NISA制度が大幅に改正になり、「新NISA」がスタートしました。既に新NISAを活用して投資をスタートしている方もいると思いますが、新NISAに興味を持っているものの、どの商品を選んだら良いのかわからないという方も多いのではないでしょうか。今回は、新NISAで投資信託を選ぶときのポイントについてお話します。

基本はインデックス型・バランス型を選ぶ

投資家が出したお金をまとめて、資産運用のプロが代わりに運用してくれる投資信託は、長期、積立、分散投資が簡単にできる上、新NISAでもメインで利用される商品です。

でも、投資信託ならどれでも良いのかというと、そんなことはありません。

投資信託には、運用方法の違いによって大きく「インデックス型」と「アクティブ型」の2種類があります。TOPIXやS&P500といった、市場の値動きを示す指標と連動することを目指す投資信託がインデックス型。指標よりも高い成果や、「年10%」などと絶対収益を掲げて運用される投資信託がアクティブ型です。

「アクティブ型のほうが儲かりそう」と思われる方もいるでしょう。しかし、アクティブ型は投資信託を持っているときにかかる信託報酬(後述)がインデックス型に比べて高いため、運用成績が指標よりも相当大きく上回らない限り、インデックス型には勝てません。

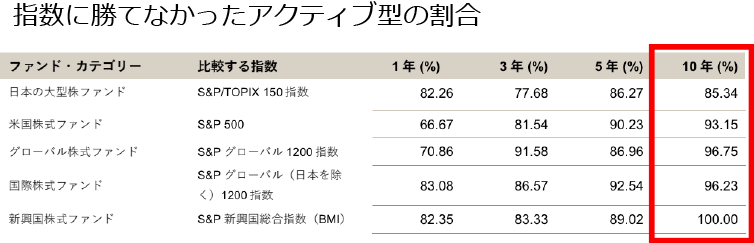

実際、S&Pダウジョーンズ社が公表している「SPIVA日本スコアカード」によると、アクティブ型の投資信託を10年運用した時点で、日本の大型株ファンドの約85%、米国株式ファンドの約93%がインデックス型に勝てていないというデータがあります。

確かに、アクティブ型の中にも、インデックス型を上回る投資信託はありますが、それを見極めるのが難しいので、インデックス型の投資信託を選んでおいたほうが無難です。

投資信託選びのポイントは?

基本は、インデックス型・バランス型を選ぶことを前提に投資信託選びのポイントを見てみましょう。

バランス型は、国内外の株、債券、不動産など複数の幅広い商品に分散投資をしている投資信託です。資産も地域も分散して投資することで、リスクを低くしながら安定的な運用を目指すことを特徴としています。

投資信託選びのポイント1:信託報酬はできるだけ安いものを選ぶ

投資信託には、

・買うとき……販売手数料

・持っている間……信託報酬

・売るとき……信託財産留保額

という手数料がかかります。

このうち、販売手数料は無料のものが多く(新NISAのつみたて投資枠の商品はすべて無料)、信託財産留保額もかからない投資信託が多くあります。しかし、信託報酬は持っている間ずっとかかります。インデックス型の信託報酬は比較的安くなっているとはいえ、その中でもできるだけ信託報酬の低いものを選んだほうがいいでしょう。

インデックス型・バランス型の信託報酬の目安としては0.1%〜0.3%程度です。

投資信託選びのポイント2:市場全体をカバーできる指標のものを選ぶ

投資先の指標はなるべく多くの銘柄を組み入れている、市場全体をカバーできるものを選びましょう。たとえば、NYダウは米国を代表する30銘柄の値動きをもとに算出していますが、S&P500はニューヨーク証券取引所(NYSE)やナスダック(NASDAQ)に上場する銘柄のうち、時価総額の大きい500社を選んで算出しています。この場合、NYダウよりもS&P500に投資する投資信託を選んだ方が、広く分散投資の効果を受けられると考えられます。実際、米国株式市場カバー率はNYダウで約25%、S&P500は約80%と、S&P500の方が高くなっています。その分、市場の動向を的確に反映していると考えられます。

お金を積極的に増やす観点からは、世界経済の成長を享受できる「全世界株」や世界経済の中心・米国の成長の力を借りられる「米国株」の指標に投資するのがおすすめです。

投資信託選びのポイント3:中長期的に運用実績が堅調のものを選ぶ

投資信託の値段を表す「基準価額」が右肩上がりになっている投資信託をチェックしましょう。運用成績がいい投資信託は資産が増え、投資信託の規模が大きくなれば投資信託は運用しやすくなって利益を出しやすくなっていきます。できれば5年、10年と中長期で堅調な成績を出している投資信託を選ぶとよいでしょう。

投資信託選びのポイント4:トラッキングエラーの低いものを選ぶ

トラッキングエラーは、ベンチマークと投資信託の値動きの差を数値で表したものです。トラッキングエラーが低いほど、ベンチマークとする指標と連動していることを表します。

ベンチマークとは、投資信託等が運用する際に指標とする基準のこと。日本株式に投資する投資信託であれば、TOPIXや日経平均株価等、米国の株式に投資する投資信託であれば、S&P500やNYダウ指数がこれに当たります。

投資信託選びのポイント5:純資産総額は増えているほうがいい

純資産総額は、投資信託が組み入れている株式や債券などの資産の合計金額(時価総額)。投資信託の規模、大きさを示す金額です。インデックス型・バランス型の場合、純資産総額は最低でも50億円以上あるのが望ましいところです。

純資産総額が少ないと、投資信託が目指す分散投資がしにくく、運用実績に影響が出てくる恐れがあります。また、投資先の株などの資産を購入するときの売買手数料にボリュームディスカウントが効きにくくなるため、信託報酬が増える可能性もあります。

さらに、純資産総額があまりにも低いままだと、途中で運用を中止する「繰上償還」が行われてしまう可能性もあります。繰上償還が行われたときに含み損を抱えている場合、損失が一気に確定してしまいます。

リスク許容度を考慮することも大切

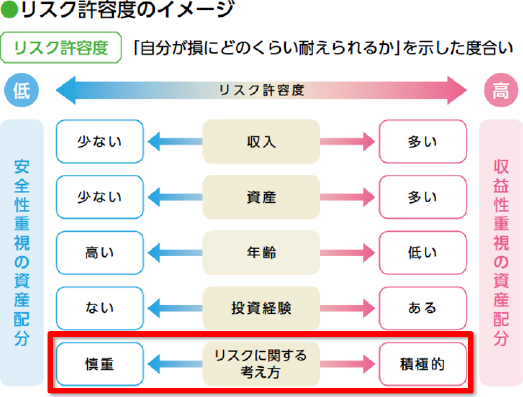

上記のポイントの他にも自分のリスク許容度を考えて投資信託を選ぶことも大切です。

リスク許容度は、「いくらの損までであれば耐えられるか」を表す度合いのこと。客観的には、高年収、資産が多い人、若い世代の人などはリスク許容度が高いといわれますが、「自分はリスクをとりたくない」と思っていたらリスク許容度は低くなります。リスク許容度は高いからよい(低いからだめ)ということはありません。自分のリスク許容度を把握して、それに見合う商品を選ぶ必要があります。

たとえば、リスクを抑えて安定的に運用したいという場合は、国内外の株式と債券に均等に投資するバランス型の投資信託が候補になるでしょう。株式と債券の比率が50%ずつで、国内と海外の比率も50%となるため、比較的リスクを抑えた運用ができます。

反対に積極的にリターンを狙った運用をしたいという場合は、全世界株・米国株に投資しているインデックス型の投資信託などが候補になるでしょう。

今回は、投資信託の選び方の基本を解説してきました。商品選びで迷っている方は、今回お話しした投資信託選びのポイントを参考にしてみてください。

- 高山 一恵(たかやま・かずえ)

- (株)Money&You取締役/ファイナンシャルプランナー(CFP®)。1級FP技能士。

一般社団法人不動産投資コンサルティング協会理事。慶應義塾大学卒業。2005年に女性向けFPオフィス、(株)エフピーウーマンを設立。10年間取締役を務めたのち、現職へ。全国で講演活動、多くのメディアで執筆活動、相談業務を行ない、女性の人生に不可欠なお金の知識を伝えている。明るく親しみやすい性格を活かした解説や講演には定評がある。月400万PV超の女性向けWebメディア『Mocha(モカ)』やチャンネル登録者2万人超のYouTube「Money&YouTV」を運営。著書は『11歳から親子で考えるお金の教科書』(日経BP)、『マンガと図解 定年前後のお金の教科書』(宝島社)、『はじめての新NISA&iDeCo』(成美堂出版) 『はじめてのお金の基本』(成美堂出版)など著書累計160万部超。